El acuerdo con el FMI llegó en un momento frágil de la economía argentina. En el marco de un programa poco exigente, las metas del primer trimestre de 2022 fueron definidas de forma laxa para que pudieran ser superadas holgadamente dejando margen de maniobra de cara al resto del año. Sin embargo, el arranque del programa ya mostró un desempeño mixto en relación al cumplimiento de las primeras metas.

El objetivo de financiamiento monetario se superó ampliamente, con transferencias del BCRA al Tesoro por $122 mil MM (para cubrir pagos en dólares) cuando el programa ponía un techo de $237 mil MM. El cumplimiento holgado era esperable en un trimestre favorable en materia de estacionalidad fiscal, aunque sorprendió el buen resultado en las licitaciones de deuda en pesos, con el Tesoro consiguiendo financiamiento neto por 0,9% del PBI. En materia fiscal las metas también se habrían cumplido, aunque de manera más ajustada a pesar de haber sido laxas. El acuerdo ponía un techo de $222 mil MM (0,3% del PBI) al déficit primario del primer trimestre de 2022 y los datos de febrero mostraron un acumulado de $93 mil MM, por lo que descontamos que los datos de marzo que se publicarán en dos semanas confirmarán el cumplimiento de la meta. Más allá de esto, los datos muestran que se profundiza el deterioro de la posición fiscal, restando margen de maniobra. La meta de reservas netas terminó siendo la más complicada a pesar de la liquidación récord de exportaciones del agro, ya que se cumplió con lo justo y gracias al financiamiento neto que aportó el propio FMI.

En este sentido, estimamos que las reservas netas medidas bajo la metodología del acuerdo cerraron el primer trimestre de 2022 en USD3,7 mil MM, superando por escaso margen la meta de USD3,5 mil MM a pesar de que se contabilizaron como reservas netas unos USD4,4 mil MM que aportó el propio Fondo en el marco del programa.

Todo esto implica que, a pocas semanas de firmarse, el programa entra en su segundo trimestre de implementación con mucho margen en el frente monetario, poco espacio en el fiscal y nulo en el externo. En lo inmediato, el ajustado cumplimiento de la primera meta de reservas netas implica que el BCRA deberá acumular USD2,7 mil MM en el segundo trimestre de 2022, por lo que será muy importante comenzar a ver compras de divisas más fuertes en el MULC. Es clave tener en cuenta que la alta estacionalidad de exportaciones del agro fue considerada a la hora de diseñar las metas, por lo que el BCRA estará obligado a manejar la política cambiaria con prudencia desde el arranque de abril para evitar desvíos importantes. Pensando en la dinámica del resto del año, es clave recordar que las dos metas trimestrales del segundo semestre son indicativas, lo que implica que solamente se convertirán en metas firmes si todo evoluciona como prevé el escenario base del programa. Esto es crucial ya que, a pesar de que la implementación del programa recién comienza, estamos viendo una evolución

-1-

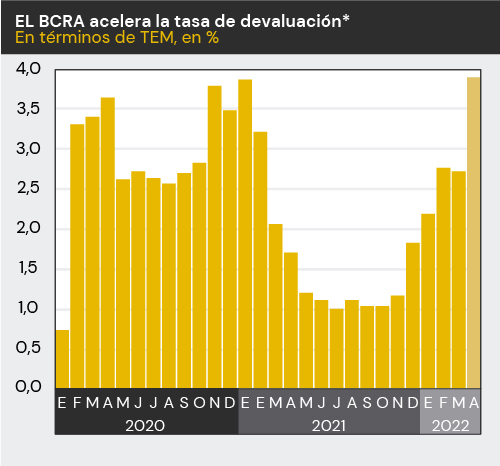

que permite imaginar desvíos sustanciales con respecto al escenario base. El principal desvío se está dando en la dinámica de las variables nominales. El programa tiene un techo de inflación de 48% y una devaluación cercana al 40%, consistente con el objetivo de mantener un tipo de cambio real estable en un contexto de elevada inflación global. El BCRA viene respetando la pauta de devaluación de 40% para el año (2,9% por mes), pero el problema es que la inflación marcha muy lejos de las proyecciones del acuerdo ya que fue de 3,9% m/m en enero, 4,7% m/m en febrero y para marzo las mediciones privadas apuntan a un 5,4% m/m. La inflación tendría que caer al 2,9% m/m en lo que resta del año para llegar al 48%, prueba de lo desactualizadas que quedaron las variables nominales del acuerdo. La inflación del programa deberá ser revisada al alza más cerca 60%, aunque el BCRA debería recalibrar su política acelerando la tasa de devaluación desde el arranque del segundo trimestre de 2022 ya que si mantiene el ritmo actual inducirá una fuerte apreciación real tras haber cumplido con lo justo la primera meta de reservas netas.

El otro gran desvío del programa se relaciona con el aumento de los precios de los commodities agrícolas y el gas. Hay efectos contrapuestos ya que mayores precios para los commodities agrícolas elevan las exportaciones y los ingresos por retenciones, pero la suba del gas presiona sobre las importaciones y los subsidios. En comparación con el escenario previo a la guerra en Ucrania, que fue cuando se negoció el programa, estimamos que el shock combinado elevará el superávit de cuenta corriente en 0,4% del PBI y aumentará el déficit primario en 0,25% del PBI.

Los desvíos acumulados revelan que, a pesar de haberse firmado hace algunas semanas, el programa ha quedado desactualizado y deberá recalibrarse. Ante todo, el BCRA deberá corregir la política cambiaria ante la mayor inflación. La tasa de devaluación debería ser del 3,9% m/m a partir del segundo trimestre de 2022 si se adoptara un supuesto de inflación de 60%, aunque esperamos un ajuste al 3,7-3,8% m/m combinado con una suba de tasas de 3% en abril. Además, la meta fiscal podría relajarse por el impacto fiscal de los precios del gas (0,25% del PBI), aunque el FMI solicitaría alguna medida correctiva si el desvío fuera mayor. Finalmente, el impacto estimado de los shocks sobre la cuenta corriente se mantiene positivo en USD2,1mil MM, por lo que en principio no hay razones para modificar las metas de reservas netas.

-2-

Panorama e

Inversión

La deuda CER se mantiene como nuestra opción preferida en el mundo de los pesos, destacando opciones en el tramo medio de la curva como TX23, T2X3 y TX24. Hace tiempo venimos argumentando que las tasas reales en el tramo largo de la curva CER deberán ir en ascenso ante un programa que se apoya excesivamente en la deuda en pesos, aunque en lo inmediato creemos que estas valuaciones pueden sostenerse en un contexto que muestra una clara demanda por instrumentos de cobertura inflacionaria. Esto se verifica tanto en las posturas rechazadas en las licitaciones primarias como en la dinámica de los flujos hacia FCI CER.

En cuanto al tipo de cambio mayorista, esperamos que a partir del segundo trimestre de 2022 el BCRA acelere la tasa de devaluación al 3,7-3,8% m/m, con una inflación que corre por encima del 48% del programa y ante el panorama de una meta de reservas netas que se cumplió con lo justo. Las señales de este cambio de comportamiento se ven tanto en lo que sucede en el mercado spot como en futuros, donde estuvo cayendo el interés abierto y subieron las tasas de devaluación implícitas. Continuamos pensando que es momento de comenzar a diversificar entre posiciones CER y Dolar Linked, aunque sobreponderando cobertura contra inflación.